Novo Banco quer comprar dívida com descontos até 90%

O Novo Banco quer recomprar 36 linhas de dívida, num valor total de 2,7 mil milhões de euros, e propõe pagar preços diferentes para cada linha. Se a operação falhar, os investidores podem perder tudo.

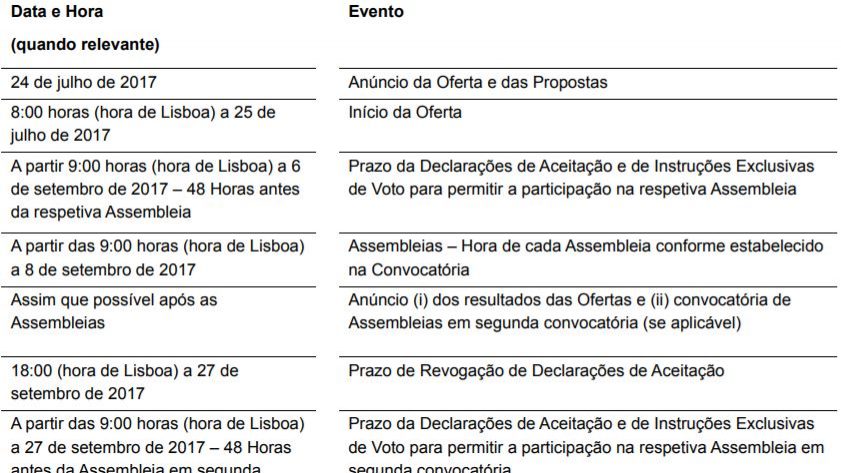

O Novo Banco divulgou, esta noite, a proposta de troca de dívida para conseguir criar uma almofada adicional de capital, no valor de 500 milhões de euros. Ao todo, o banco pretende recomprar 36 linhas de dívida pelo seu valor de mercado, que ronda os 2,7 mil milhões de euros. Para cada uma destas linhas, é oferecido um preço diferente e o desconto face ao valor nominal varia entre os 11% e os 90,25%. Mas, se a operação fracassar, os investidores podem perder a totalidade do que aplicaram, avisa o Novo Banco.

São 36 linhas de dívida, emitidas por sucursais em Londres e no Luxemburgo, que totalizam um valor nominal de 8,3 mil milhões de euros e com maturidade entre abril de 2019 e abril de 2052. Para quase todas estas linhas, o Novo Banco propõe pagar um preço de mercado que representa um desconto face ao valor nominal. Há só uma linha em que é oferecido um prémio face ao valor nominal, de 52,74% — é uma emissão de 20 milhões de euros e o Novo Banco propõe comprá-la por 30,55 milhões.

Nas restantes 35 linhas de dívida, o desconto médio proposto pelo Novo Banco é de 57,1%, ou seja, a nível global, o banco está a propor pagar menos de metade do valor nominal das obrigações em causa. Em 15 das linhas, o banco está a oferecer entre 60% e 89% do valor nominal (isto é, descontos entre os 40% e 11%). Nas restantes 20 linhas, oferece bem menos que metade do valor nominal.

Feitas as contas, o Novo Banco está disposto a pagar um total de 2,747 mil milhões de euros por um conjunto de obrigações cujo valor nominal é de 8,295 mil milhões.

Não aceitar a proposta pode ter “resultado significativamente mais adverso” para os investidores

Se é certo que alguns dos obrigacionistas podem vir a receber menos de metade do que investiram, o Novo Banco avisa que não aceitar esta proposta pode ser ainda pior. Isto porque, se a operação de recompra de dívida fracassar, a venda do Novo Banco ao fundo norte-americano Lone Star não se concretiza e o banco ficará sujeito a nova medida de resolução ou poderá mesmo ser liquidado.

“Em caso de insucesso da presente oferta, o investimento da Lone Star no Novo Banco não seria concretizado”, pode ler-se no memorando de oferta de aquisição de dívida, enviado à Comissão do Mercado de Valores Mobiliários (CMVM). E, caso esta venda não se concretize, “o Novo Banco não receberá a injeção de capital prevista ao abrigo do contrato de compra e venda com a Lone Star, que é necessária para assegurar o cumprimento dos requisitos mínimos regulatórios de capital, nem beneficiará do mecanismo de capitalização contingente acordado entre o Fundo de Resolução e a Lone Star”.

Resumindo: “Sem uma injeção de capital, o Novo Banco não cumprirá os requisitos mínimos regulatórios de capital e não terá capacidade para se manter em continuidade”.

Neste cenário, a instituição poderá vir a ser alvo de medidas como “o mecanismo de recapitalização interna (bail-in), ao abrigo da qual as autoridades de resolução podem optar por converter os valores mobiliários em capital ou reduzir o seu valor nominal”.

Assim, avisa o Novo Banco, e uma vez que não foram emitidos instrumentos que possam absorver perdas antes destas obrigações de dívida, “os detentores de valores mobiliários podem ser significativamente afetados de forma adversa pela aplicação do mecanismo de recapitalização interna e de outras medidas de resolução que sejam aplicadas”. O impacto poderá ser “significativamente adverso no seu valor e pode dar azo num resultado final para os detentores de valores mobiliários significativamente mais adverso do que os termos das ofertas e das propostas“.

O banco deixa, por isso, a recomendação: “os detentores dos valores mobiliários devem considerar cuidadosamente o possível impacto adverso e significativo nos valores mobiliários caso as ofertas e as propostas não se concluam ou se a venda à Lone Star não se concretizar”.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Novo Banco quer comprar dívida com descontos até 90%

{{ noCommentsLabel }}