Fundos PPR ganham espaço na carteira de poupança dos portugueses

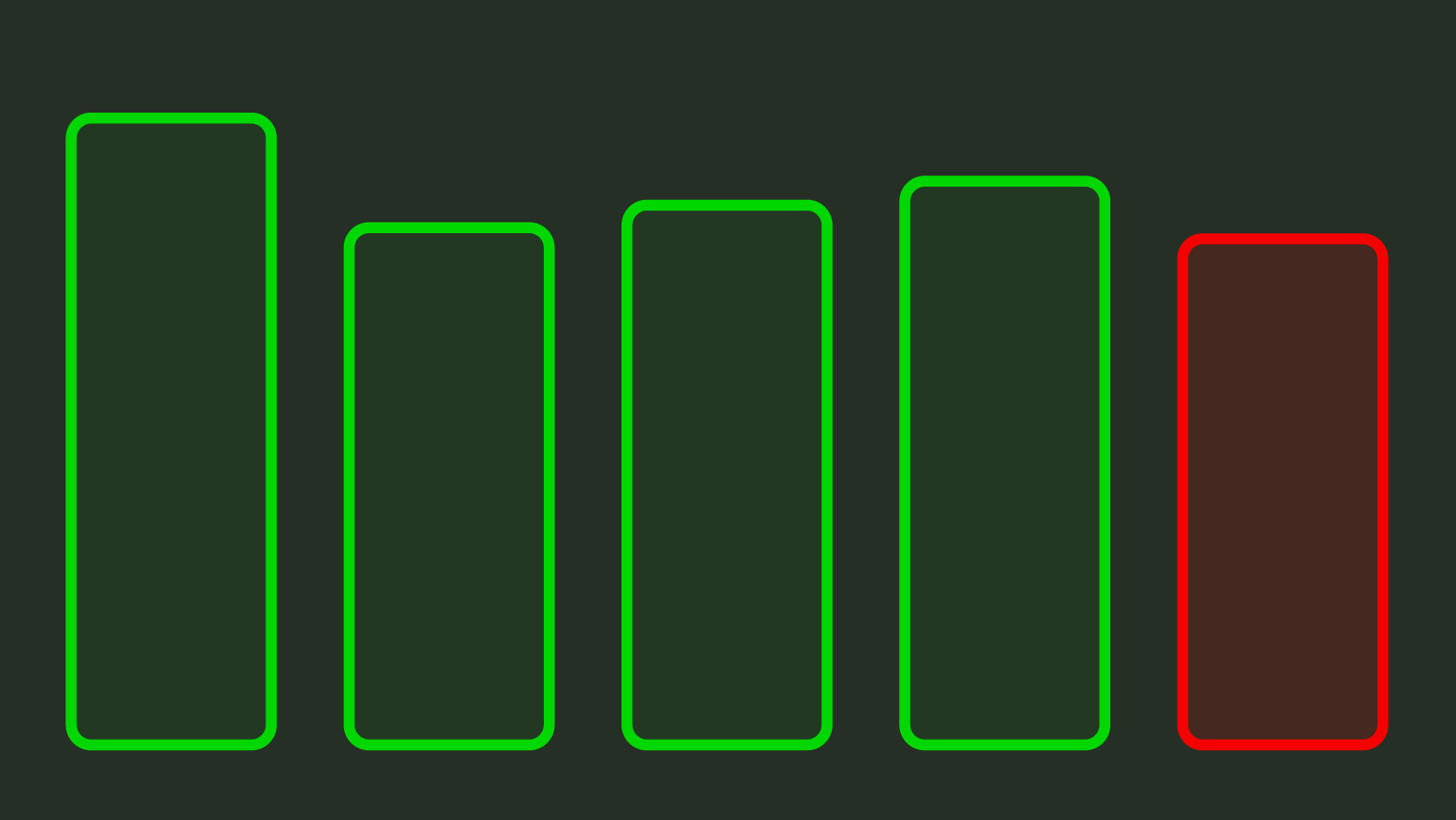

Pela primeira vez, pelo menos na década, os fundos PPR representavam mais de 10% do total de poupanças para a reforma dos portugueses no final de 2016.

Os fundos PPR estão a ganhar peso na carteira dos aforradores portugueses. Pela primeira vez, pelo menos nesta década, o total de ativos aplicados em PPR sob a forma de fundos representavam mais de 10% do bolo total do investimento em Planos Poupança Reforma (PPR), no final de 2016. Esta classe de produtos de poupança a pensar na reforma, ganhou assim terreno face aos seguros PPR, apesar de estes ainda se manterem com o grosso do investimento global.

De acordo com os dados da APFIPP — a associação que agrega as gestoras de fundos de investimento nacionais — os portugueses detinham, no final do ano passado, um total de 1.537 milhões de euros aplicados em fundos PPR. Este valor corresponde a 10,14% do investimento global em PPR. Números que comparam com um total de 13.631 milhões de euros que estavam alocados a seguros PPR no mesmo período, ou seja 89,86% do total. Isto significa que, por cada dez euros investidos em PPR, pelo menos um euro estava aplicado em fundos PPR no final de 2016.

Por cada dez euros investidos em PPR, um euro está em fundos

A quebra dos retornos oferecidos pelos seguros PPR é um dos fatores que ajuda a explicar este novo equilíbrio de forças. “Num contexto de taxas nulas, os seguros PPR, e todos os produtos com garantia de capital de uma forma mais geral, estão condenados a não rentabilizar as poupanças investidas“, refere Diogo Teixeira, administrador da Optimize, gestora especializada em fundos PPR que se tem destacado pela positiva devido aos retornos conseguidos neste tipo de produtos. “Esta realidade está à vista de todos, e é reforçada por iniciativa das seguradoras que já não estão interessadas em promover produtos garantidos que também não permitem rentabilizar os fundos próprios alocados”, complementa. O especialista salienta, ainda neste âmbito, o “esforço de divulgação e de pedagogia por parte das gestoras, dos meios de comunicação e do próprio Estado, com a criação do Certificado de Reforma do Estado, que veio sensibilizar o público para a necessidade de rentabilizar corretamente as poupanças de longo prazo”.

"Num contexto de taxas nulas, os seguros PPR, e todos os produtos com garantia de capital de uma forma mais geral, estão condenados a não rentabilizar as poupanças investidas.”

A garantia de capital, a par de rentabilidades mínimas garantidas em muitos seguros PPR (algo que não acontece no investimento em fundos PPR), foi um dos fatores que historicamente levou muitos aforradores portugueses a colocarem as suas poupanças em seguros PPR. Contudo, nos últimos anos as remunerações dos seguros PPR perderam brilho. Segundo dados da Autoridade de Supervisão de Seguros e Fundos de Pensões (ASF), o regulador do setor dos seguros, de 2013 para 2016, a rentabilidade média oferecida pelos seguros PPR disponíveis para subscrição caiu para metade. Em média, os 43 seguros PPR que estavam disponíveis para comercialização em 2013, renderam 2,77% nesse ano. Este retorno compara com os 1,53% que os 36 produtos que estavam disponíveis para subscrição renderam, em média, no ano passado.

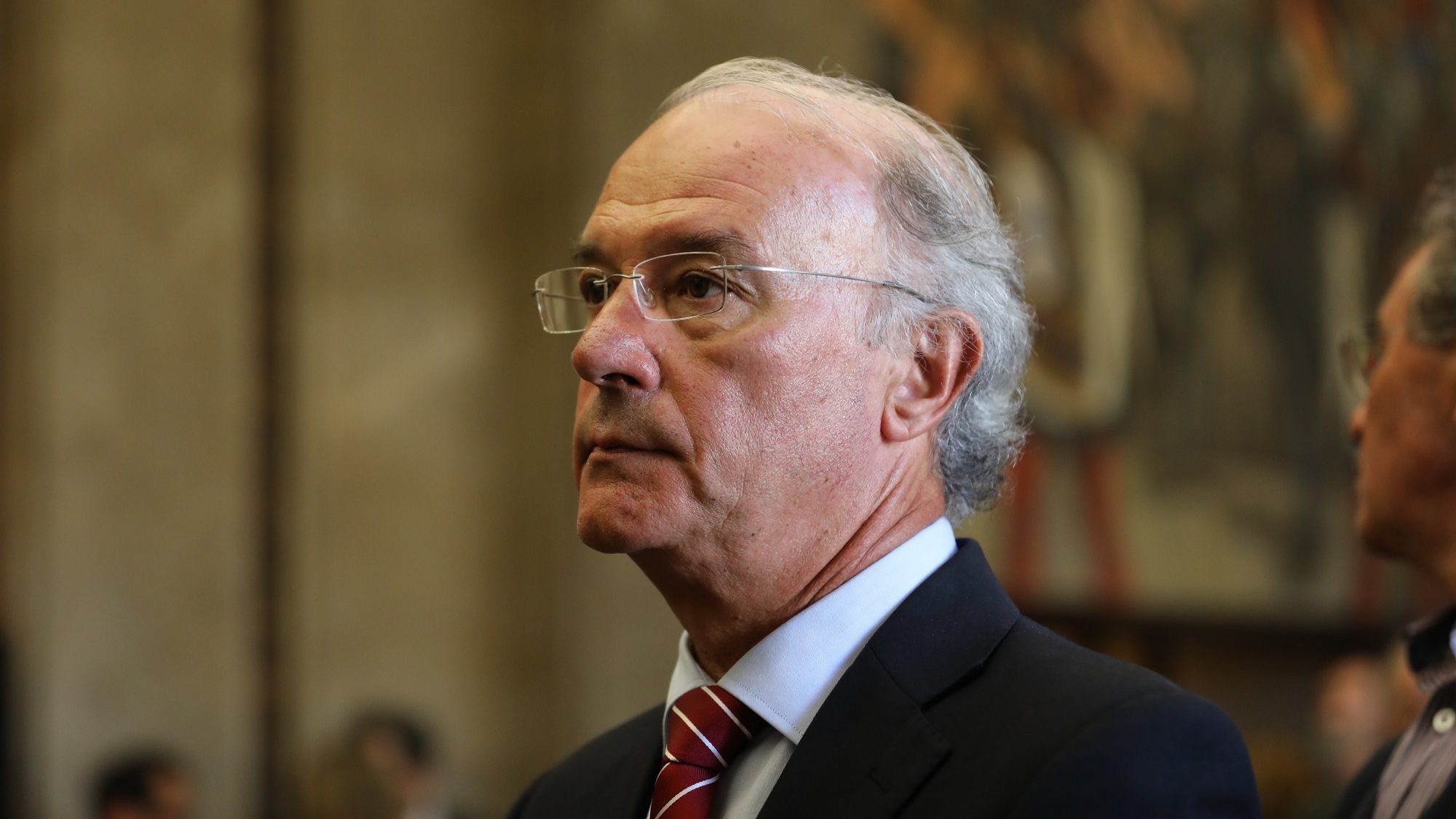

José Galamba de Oliveira, presidente da Associação Portuguesa de Seguradores (APS), salienta, contudo, que após dois anos consecutivos marcados por uma quebra da aposta dos aforradores portugueses aos seguros PPR, em 2017 o cenário já é distinto. “Depois de terem registado uma quebra significativa em 2016, as contribuições para PPR estão a recuperar este ano, sendo que o valor aplicado em PPR sob a forma de contrato de seguro cresceu, até ao final de abril do corrente ano, cerca de 50% face a igual período do ano anterior. Por conseguinte, neste momento assistimos à inversão da tendência que se verificou em 2016“, salienta Galamba de Oliveira. O responsável da APS lembra ainda que no caso dos PPR sob a forma de fundos a taxa de crescimento das aplicações está na ordem dos 20%, este ano.

"Neste momento assistimos à inversão da tendência que se verificou em 2016, inversão essa que é influenciada pela dinâmica comercial de alguns dos principais players do mercado, mas que aproveitará também as atuais perspetivas de remuneração de outros produtos de poupança, nalguns casos muito baixas (como nos depósitos a prazo), noutros muito voláteis.”

De acordo com este responsável, a inversão no rumo das subscrições de seguros PPR que se observa este ano se deve em parte às “atuais perspetivas de remuneração de outros produtos de poupança, nalguns casos muito baixas (como nos depósitos a prazo), noutros muito voláteis”.

A volatilidade é um elemento a que os PPR sob a forma de fundos de investimento estão muito expostos, fruto da sua sua rentabilidade depender da evolução dos mercados de capitais. No ano passado, devido a essa exposição, os fundos PPR apresentaram um retorno médio de apenas 0,27%, em média. Mas quase dois terços dos produtos (23 num total de 37) distribuíram rentabilidades positivas, com a mais elevada a fixar-se em 3,26%. Já o produto com pior desempenho, em 2016, apresentou um retorno negativo em 3,98%.

Stock de investimento em PPR continua a crescer

Contudo, Diogo Teixeira alerta que para quem tem uma perspetiva de longo prazo, privilegiar a garantia de capital não é a melhor estratégia. “Em contrapartida de uma tomada de risco limitada quando se considera o prazo de investimento, quem poupa num fundo PPR beneficia de uma rentabilização muito superior da sua poupança”, afirma o administrador da Optimize. Este tipo de rentabilização aplica-se sobretudo em idades mais jovens, quando a tolerância ao risco e a capacidade de recuperar de eventuais perdas é maior.

Há cada vez mais dinheiro em PPR

A necessidade de rentabilizar as poupanças, num contexto em que os produtos tradicionalmente preferidos pelos portugueses, como é o caso dos depósitos, é um dos argumentos que poderá ajudar a suportar o facto de o montante aplicado em PPR continuar a crescer para novos máximos. No final do ano passado, os portugueses detinham um total superior a 15 mil milhões de euros aplicados em PPR, seja na forma de seguros ou de fundos de investimento. Este valor corresponde já a cerca de 16% do total de dinheiro que os aforradores tinham aplicados em depósitos a prazo no final de 2016 (96 mil milhões de euros).

“Mais importante que a adesão aos seguros PPR, é que os portugueses adquiram a consciência da importância da poupança individual para a reforma e adquiram, novamente, hábitos de poupança”, salienta José Galamba de Oliveira. O presidente da APS lembra que a sociedade portuguesa tem que tomar consciência das limitações futuras do regime de pensões da segurança social e tem que ser devidamente informada e esclarecida de que a taxa de substituição dos salários por pensões vai, num futuro próximo, ser uma das mais baixas da Europa, podendo nalguns casos não atingir os 30%. “Este não é um problema exclusivo de Portugal, atinge a maior parte dos países da União Europeia, mas é especialmente dramático no nosso país e é agravado pelo facto da taxa de poupança das famílias ser muito baixa, inferior a 5%“, complementa o representante das seguradoras.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Fundos PPR ganham espaço na carteira de poupança dos portugueses

{{ noCommentsLabel }}