Obrigações do Novo Banco afundam com troca “voluntária”

"Estão a apontar uma arma à cabeça dos credores seniores", diz um analista sobre a troca de dívida "voluntária" anunciada pelo Banco de Portugal na sexta-feira após a venda do Novo Banco ao Lone Star.

As obrigações seniores do Novo Banco estão a afundar esta segunda-feira, depois de os credores seniores terem sido chamados a trocar estes títulos de dívida por outros títulos que permitam ao banco reforçar o capital em 500 milhões de euros, uma medida de caráter voluntário e que foi anunciada na passada sexta-feira aquando da venda da instituição ao fundo norte-americano Lone Star.

As obrigações com maturidade em abril de 2019, totalizando os 587 milhões de euros, desvalorizam seis cêntimos para 0,85 euros, tratando-se da maior queda do último ano, e acontece depois de o fundo Lone Star ter concordado em injetar mil milhões de euros no Novo Banco em troca de uma posição de 75%. A taxa passou de pouco mais de 9% para mais de 13,5%.

Na sequência desta operação, os credores seniores serão chamados a participar numa oferta voluntária de troca de dívida “que permita gerar pelo menos 500 milhões de euros de fundos próprios elegíveis para o cômputo do rácio CET1”, anunciou na passada semana o Banco de Portugal.

Taxa das obrigações seniores dispara

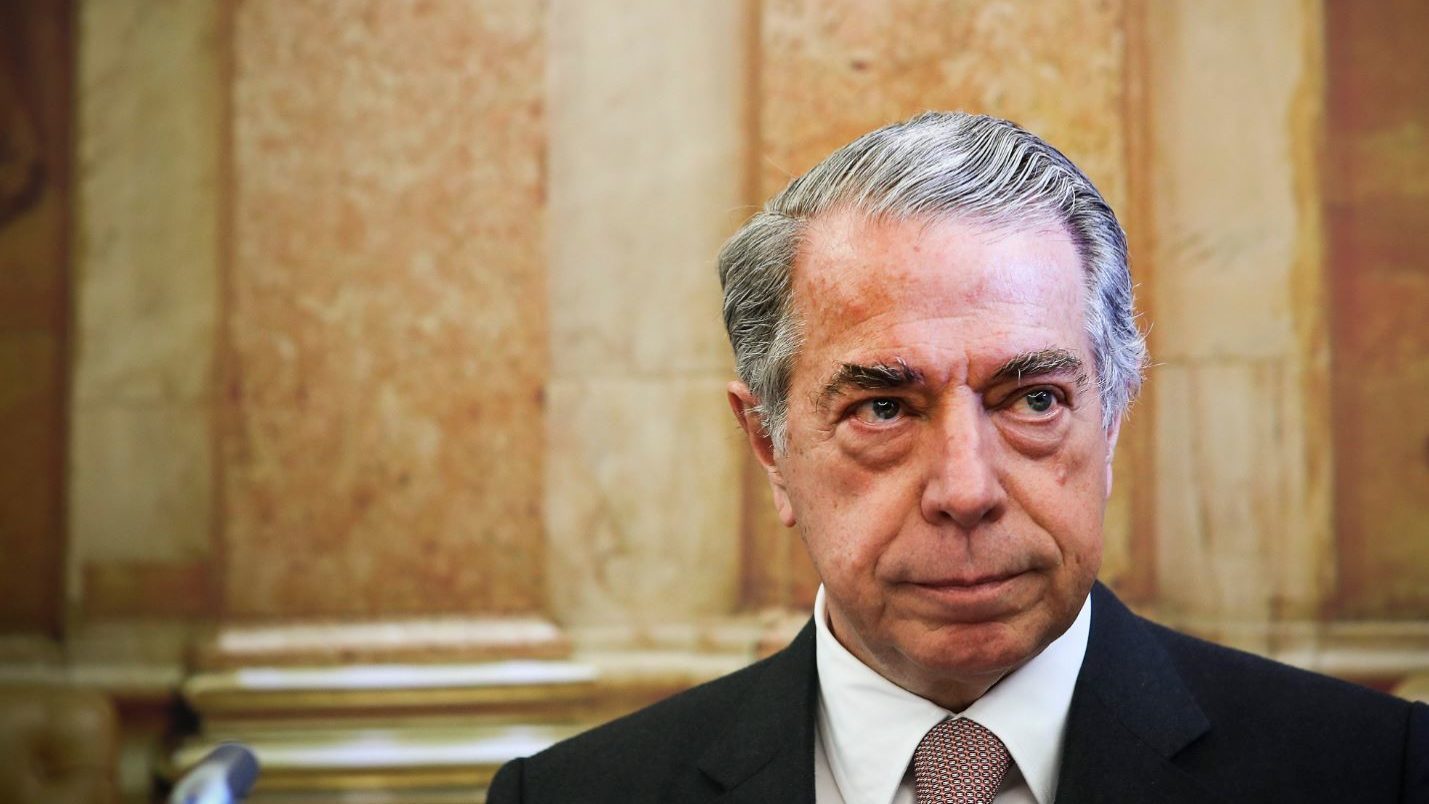

Na conferência de anúncio de venda do Novo Banco, o governador Carlos Costa sublinhou que “a solução desenhada não envolve uma ação não voluntária” e “não afetará o capital” dos obrigacionistas. No entanto, caso não haja investidores que aceitem trocar os títulos, o negócio com o Lone Star será inviabilizado. A alternativa será a nacionalização com perdas para todos os investidores.

Perspetiva diferente têm, porém, os investidores. “Parece que eles estão a apontar uma arma às cabeças dos obrigacionistas seniores“, referiu Carlo Mareels, da Mitsubishi UFJ Financial Group, à Bloomberg. “O que acontece se estes rapazes não injetarem dinheiro? Há um risco no horizonte de uma resolução para os credores seniores”, acrescentou.

"Parece que eles estão a apontar uma arma às cabeças dos obrigacionistas seniores. O que acontece se estes rapazes não injetarem dinheiro? Há um risco no horizonte de uma resolução para os credores seniores.”

Embora não tenha sido detalhado um plano, o ministro das Finanças Mário Centeno adiantou que as obrigações serão “transpostas” para títulos com um maior nível de subordinação. António Costa salientou na mesma conferência que “não há novos sacrifícios involuntários para os credores”.

Ainda assim, na mente dos investidores, há um precedente de imposição de perdas para os obrigacionistas, nomeadamente com a transferência de algumas obrigações seniores do Novo Banco para o banco mau no final de 2015, por decisão do Banco de Portugal

A 22 de março, um grupo de investidores que apostaram em dívida sénior do antigo Banco Espírito Santo (BES) anunciou que vai processar o banco central, numa ação liderada pela Pimco e pela BlackRock. Pretendem recuperar as perdas sofridas pelos seus clientes no seguimento da transferência de 2,2 mil milhões de euros em títulos de dívida sénior do Novo Banco para a massa insolvente do BES.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Obrigações do Novo Banco afundam com troca “voluntária”

{{ noCommentsLabel }}