Novo Banco já conseguiu 37% do objetivo da oferta de recompra de dívida

O Novo Banco anunciou que em nove das 36 assembleias gerais que se realizaram esta sexta-feira os investidores aceitaram a oferta de recompra de dívida sénior. No dia 29 haverá uma nova ronda.

O Novo Banco já conseguiu 37% do objetivo da oferta de recompra de dívida sénior. Esta sexta-feira realizaram-se 36 assembleias gerais para votar a resolução de reembolso antecipado das obrigações, e em nove foram aceites as propostas.

Foi aprovada a resolução de reembolso antecipado de 2,34 mil milhões de euros de valor nominal de obrigações, correspondendo a 37% do objetivo global definido para o sucesso da operação, de acordo com os dados publicados pela instituição liderada por António Ramalho na bolsa de Luxemburgo.

Ao reunir um quórum de dois terços e ao obter uma maioria qualificada de votos favoráveis de três quartos nestas nove séries, foi aceite a oferta do Novo Banco. Isto tem como consequência uma aceitação compulsiva por parte de todos os credores dessas nove linhas de obrigações.

Cada assembleia geral desta sexta-feira correspondia a uma série de dívida e os pequenos e grandes investidores do banco de transição foram convidados a votar se aceitavam ou não a oferta de recompra de dívida, tida como condição essencial para a concretização da venda ao Lone Star e que tem por objetivo reforçar a almofada de capital do Novo Banco em 500 milhões de euros.

Não haverá uma troca de obrigações por outras (de menor valor, ou menor cupão), mas sim por dinheiro. Ou seja, quem detém dívida e aceitar a oferta vai receber cash, sendo que as obrigações foram avaliadas ao preço a que estão no mercado, inferior ao que os investidores esperavam receber. Por outro lado, os clientes que aceitem vender as obrigações do Novo Banco que detêm podem transformar o dinheiro da venda num depósito a prazo. São oferecidos juros entre 1% e 6,84%.

Das restantes 27 assembleias-gerais realizadas esta sexta-feira, em 15 até houve quórum, mas a proposta do Novo Banco foi rejeitada. Isto não significa, no entanto, que os detentores destas séries de obrigações não possam mais tarde vir a aceitar a proposta. Têm até 2 de outubro para o fazer. Já nas 12 assembleias-gerais em que o problema foi falta de quórum, o caminho a seguir é convocar uma segunda assembleia que já está agendada para 29 de setembro.

Nesta segunda volta o quórum necessário passará a ser de um terço. Assim, o quórum mínimo deixa de ser 66% e passa a 33%, ou seja, será teoricamente mais fácil que a reunião se concretize. Nesta segunda reunião, e havendo o quórum mínimo, para que a oferta seja aprovada, bastará então a aprovação por parte de investidores representativos de 25% do montante alvo da oferta.

Retalho responde sim, institucionais nem por isso

Grande parte dos investidores que terá já aceitado a oferta são do retalho. Ainda na semana passada, a associação que representa os emigrantes lesados do Novo Banco, que detêm uma fatia relevante das obrigações, afirmou que os seus associados estavam a aderir de forma “massiva” à operação proposta pela instituição liderada por António Ramalho.

Já que os maiores credores institucionais, sobretudo estrangeiros, continuam num braço de ferro que terá de ser resolvido até ao final do mês. O ECO já tinha avançado esta sexta-feira que o Comité de Credores do Novo Banco, um grupo que controla mais de 30% das obrigações, não iria marcar presença em nenhuma das assembleias gerais. E os números divulgados pelo Novo Banco à CMVM assim o parecem confirmar.

E por que razão não estiveram presentes? Este grupo, segundo apurou o ECO, considera que os depósitos oferecidos pelo Novo Banco fazem parte material da oferta (ao contrário do Novo Banco, que continua a argumentar que é uma oferta comercial, independente da oferta em curso) e dizem que não têm garantias nesta altura de que vão poder aceder a esses depósitos.

Querem ter um documento escrito que assegure que poderão aceder aos depósitos (ou a um instrumento financeiro equivalente), independentemente do perfil do investidor em causa. Além disso, argumentam, há investidores que fazem parte deste Comité e que não podem ter o dinheiro investido em ativos que não sejam passíveis de ser transacionáveis em mercado, como é o caso dos depósitos.

Resta saber se no dia 29 de setembro este grupo marcará presença nas 12 assembleias que se repetem e, mais relevante, se até ao dia 2 de outubro vai aceitar a proposta que lhe foi colocada em cima da mesa pelo Novo Banco.

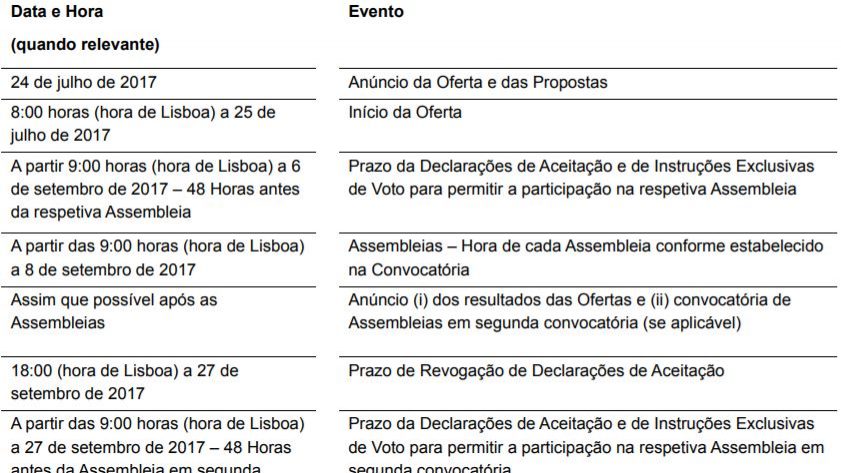

Principais datas da operação

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Novo Banco já conseguiu 37% do objetivo da oferta de recompra de dívida

{{ noCommentsLabel }}