Porque é que os bancos estão frágeis? Carlos Costa explica

São seis os fatores que Carlos Costa identifica como estando na origem dos atuais problemas da banca. Problemas que ocorreram entre 2000 e 2010, antes de ter assumido o cargo de governador do BdP.

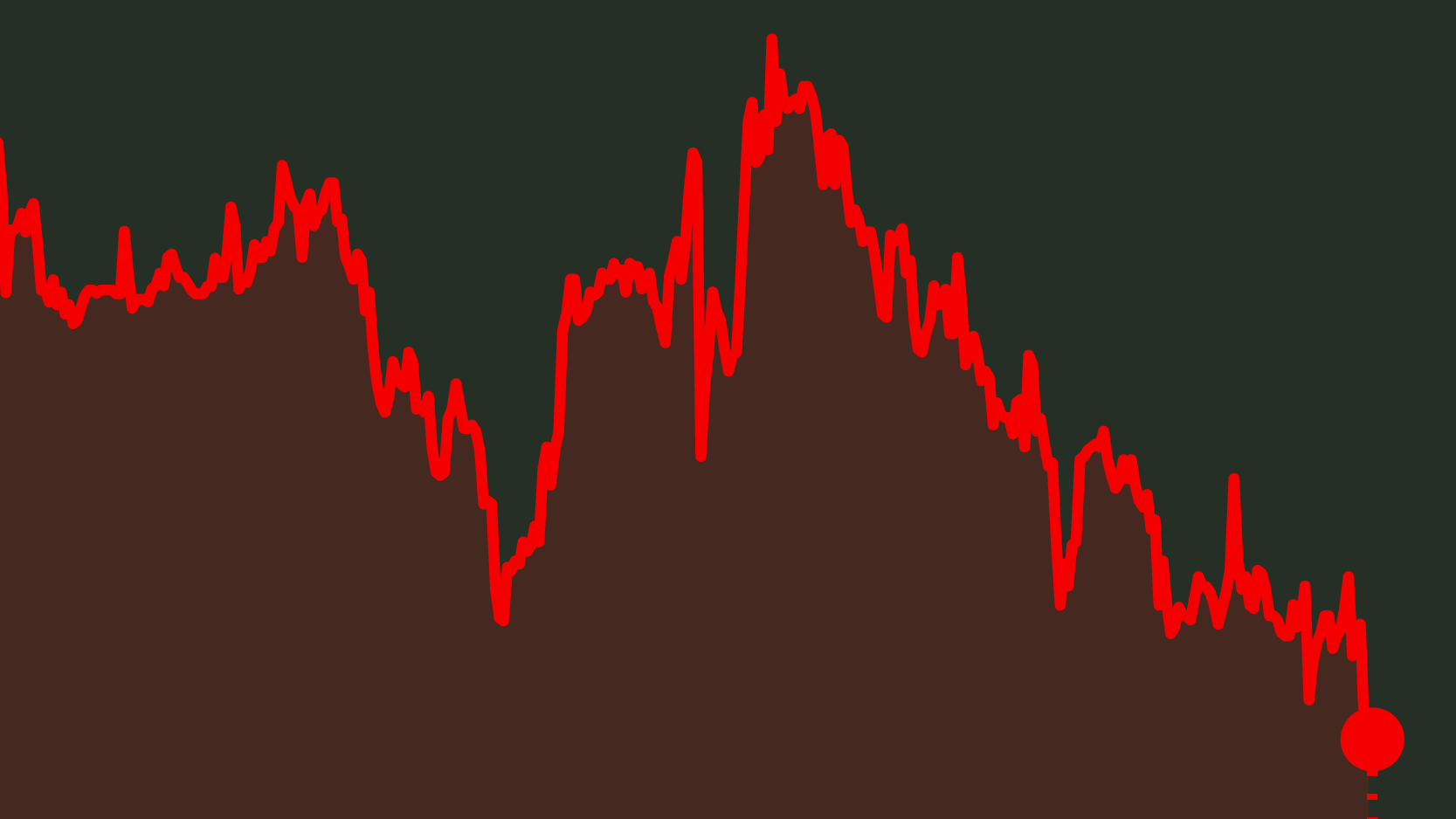

Carlos Costa, governador do Banco de Portugal, tem bem identificados os problemas do passado que os bancos portugueses estão hoje a tentar resolver. O responsável frisou que estes problemas ocorreram entre 2000 e 2010, ou seja, durante o período em que Vítor Constâncio esteve à frente do banco central português.

“Estamos a enxaguar todos os problemas que geramos 2000 2010. (…) Esses problemas não foram criados depois de 2010”, declarou Costa na sua intervenção no Fórum Banca 2016, organizado pelo Jornal Económico e pela PWC, afirmando que o crédito malparado é o principal obstáculo que se coloca aos bancos portugueses. Um obstáculo herdado nos anos da Grande Moderação da década passada.

Mas como é que a banca chegou até aqui?

- Estrutura acionista dos bancos. Carlos Costa começou por dizer que a estrutura acionista dos bancos potenciou fenómenos que prejudicaram a situação dos bancos, nomeadamente os financiamentos concedidos entre partes relacionadas e que foi permitida por “estruturas opacas e sistemas não cooperantes”. Em muitos casos, os créditos concedidos foram convertidos em participações no capital do banco numa situação particularmente sensível: essas próprias participações eram a garantia dos créditos.

- Financiamento para aquisição de participações sociais. O governador falou em tempos de euforia para criticar ainda a bondade no financiamento para que investidores pudessem adquirir participações sociais em cotadas. Sem referir casos específicos, Carlos Costa lamentou a ausência de real money que devia substituir o crédito concedido para esta finalidade. “Se o crédito tivesse sido concedido por outros países, as perdas iam lá parar. Mas não foi isso que aconteceu. Temos de ser rigorosos. Isto não pode voltar a acontecer. O banco não pode financiar a aquisição de participações sociais”, disse Costa

- Subestimação do risco e maximização da concessão de crédito. Ainda num ambiente de euforia, que potenciou uma subestimação do risco, Carlos Costa culpou dos analistas ao estabelecer metas para aquilo que chamou de “concurso de resultados trimestrais” que regularmente colocava os bancos em competição. Salientou ainda a falta de atenção das administrações.

- Financiamento a dependentes da capacidade de endividamento do lado da procura. Setores como a construção civil e obras públicas, tradicionalmente dependentes do endividamento bancário, deixaram as instituições financeiras ainda mais frágeis a partir do momento em que a procura por estes setores começou a enfraquecer. Neste ponto, criticou a “ilusão criada pelas políticas económicas” que deixou a ideia de que havia um sem fim de matérias de procura alimentada pelo crédito”. “O que acontece hoje o supervisor está mais atento à politica macroprudencial”, disse Costa para sublinhar que o banco central está hoje em dia muito mais atento a outros aspetos da vida dos bancos.

- Financiamento de empresas com reduzidos níveis de capitais próprios. O governador considerou que os bancos financiaram empresas com níveis de capitais próprios bastante reduzidos “assistidos por um grande bondade das autoridades tributárias que beneficiam o recurso ao crédito em detrimento do recurso a capitais dos acionistas.

- Financiamento a particulares com elevada exposição ao ciclo económico. Sem elaborar muito sobre este assunto, Costa sublinhou que os problemas na banca agravaram-se sobretudo quando a economia começou a dar os primeiros sinais de quebra. Com isso, as empresas mais sensíveis ao ciclo da economia também começaram a apresentar sinais de dificuldade em reembolsar a dívida que contraíram.

Neste cenário, Costa considerou que o seu papel hoje em dia se assemelha mais ao de bombeiro. “Os reguladores são hoje os bombeiros dos pirómanos da outra época. E os gestores são hoje os reparadores desses problemas”, declarou o responsável, alertando para a singularidade e especificidade da atividade dos bancos e o seu impacto na economia.

“Um banco é mais do que uma sapataria ou pastelaria. Quando um banco entra em dificuldades, isso tem custos sociais enormes. Quando abre falência, não liberta mercado, mas antes injeta veneno na economia. E todos percebemos que esta infeção e um custo de grande importância, coloca em causa a economia, o produto e o bem estar”, frisou.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Porque é que os bancos estão frágeis? Carlos Costa explica

{{ noCommentsLabel }}