Chegou ao fim a era dos juros baixos das obrigações?

Investidores estão a reagir de forma "violenta" à eleição de Trump. O sismo no mercado de dívida atingiu a Europa e Portugal não foi excepção. Chegou ao fim a era dos juros baixos das obrigações?

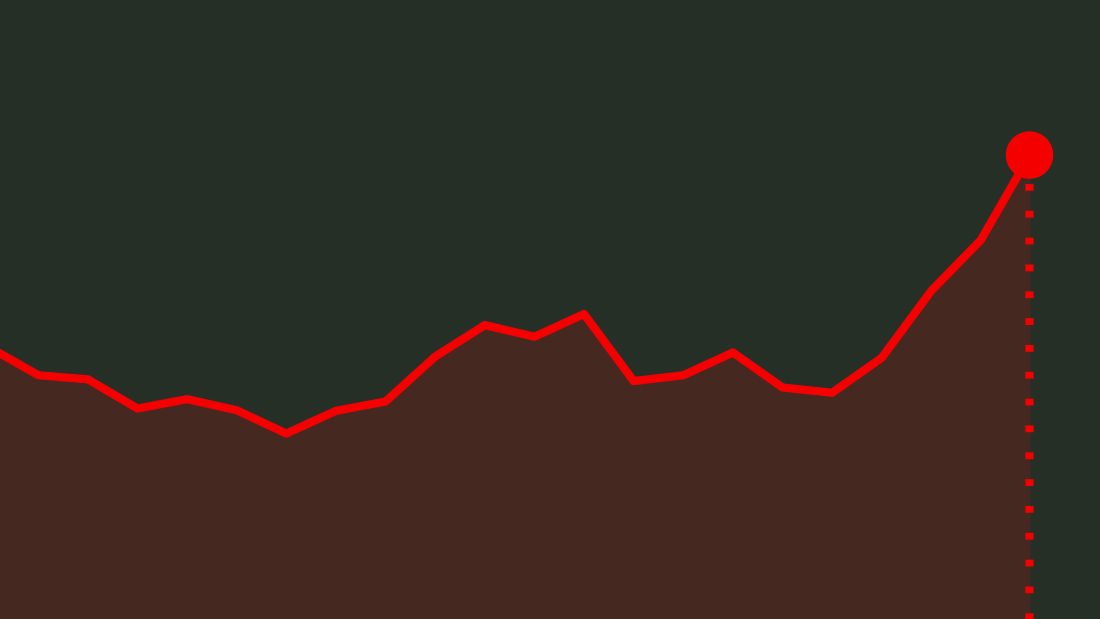

As notícias sobre o fim da era dos juros baixos nos mercados obrigacionistas podem ser manifestamente exageradas, mas a eleição de Donald Trump está efetivamente a precipitar uma escalada dos juros da dívida. Basta observar o comportamento dos investidores na última semana para se perceber o que está em causa: perante os estímulos orçamentais que o republicano pretende introduzir na maior economia, a Reserva Federal norte-americana (Fed) deverá acelerar o ritmo de subida das taxas de juro diretoras já a partir de dezembro.

“Os juros vão continuar a subir ao longo do próximo ano”, referia Hiroki Shimazu, analista do MCP Asset Management, à Bloomberg. “Os fundamentais estão muito fortes, particularmente nos EUA. Há alguns sinais de pressão altista da inflação. É Trump quem está a impulsionar este fenómeno” que levou, para já, à retirada de 1,1 biliões de euros (1,2 bilião de dólares) do mercado de dívida mundial só na última semana.

A maré vendedora não poupou ninguém, nem mesmo a dívida considerada porto de abrigo para os investidores, como a alemã. Os juros das bunds subiam para o valor mais alto desde o início do ano. Também em Portugal se sentiam as ondas de choque do efeito Trump: a yield implícita das obrigações portuguesas a dez anos chegaram a superar a barreira dos 3,6%, um máximo em 10 meses.

Juros da dívida escalam após a eleição de Trump

Por esta altura, sob as costas de Trump caem tudo o que de bom e mau se passa nos mercados. Subidas nas ações das petrolíferas? Trump. Descidas nas ações das energéticas renováveis? Trump. Em relação à subida dos juros nos mercados de dívida, acontece o mesmo.

A equipa económica do Presidente eleito anunciou na última sexta-feira que a Administração Trump vai mesmo avançar com os estímulos orçamentais em larga escala, na ordem do bilião de dólares, e com uma redução dos impostos sobre as empresas em mais de 20 pontos percentuais, tal como o candidato havia prometido durante campanha. Tudo com o objetivo de fazer descolar a maior economia do mundo.

A entrada em cena da política orçamental vai significar a retirada mais célere da política monetária da Fed. Com o desemprego a rondar os 5%, é expectável que a inflação comece também ir além da meta que o banco central norte-americano pretende — no caso da Fed, há um duplo mandato, para o emprego e inflação. Ou seja, para manter os preços sob controlo, a autoridade liderada por Janet Yellen deverá forçada a subir os juros num ritmo mais rápido do que há uma semana se previa, pressionando uma subida nos juros dos restantes ativos, incluindo as obrigações. Os juros das Treasuries negoceiam em máximos desde janeiro.

“Por um lado, o plano nos moldes keynesianos, numa economia em pleno emprego, antecipa uma subida da taxa de inflação, obrigando assim o banco central a subidas de taxas de juro, que poderão ser mais acentuadas, penalizando o mercado obrigacionista. Por outro lado, este cenário poderá levar à deterioração das contas públicas americanas, subindo assim o prémio de risco”, explica Marisa Silva, gestora de ativos da Orey Financial, ao ECO.

Tweet from @elerianm

“O mercado está a avaliar os ativos num cenário favorável que assume que tudo vai correr na perfeição”, referiu Lawrence Dyer, estratego da HSBC e um dos principais operadores que lida diretamente com a Fed nas suas emissões. “Mas a experiência mostra-nos que isso nem sempre acontece”, acrescentou.

Analistas do Goldman Sachs, HSBC e Wells Fargo alertaram, no entanto, que o mercado pode estar a reagir a quente. Argumentam que pode ser prematuro assumir uma retoma forte da atividade económica, o que poderá levar a Janet Yellen e os governadores das reserva federais norte-americanas a ponderar o timing da subida dos juros. O Bank of America alertou para os efeitos de uma “violenta rotação” que os mercados de dívida assistiram na semana que passou.

"O mercado está a avaliar os ativos num cenário favorável que assume que tudo vai correr na perfeição. Mas a experiência mostra-nos que isso nem sempre acontece.”

E Portugal?

O epicentro do sismo nos mercados obrigacionistas teve lugar nos EUA na última semana, depois da surpreendente eleição de Trump contra a candidata democrata Hillary Clinton. Mas depressa as ondas de choque chegaram à Europa e a Portugal.

Para Marisa Cabrita, “embora se possa observar um certo grau de contágio do nível de incerteza provocado pela eleição de Donald Trump e subida das expectativas de taxas de juro nos EUA, a Europa tem fatores domésticos que também contribuem para a subida do prémio de risco europeu, nomeadamente a aproximação do referendo italiano e o qual poderá resultar em instabilidade política em Itália”.

Em relação a Portugal, que esta quarta-feira testa o mercado com dois leilões de curto prazo, a gestora da Orey considera que, tratando-se de “uma economia aberta e periférica, é naturalmente muito sensível ao comportamento dos congéneres europeus”.

Sendo a dívida norte-americana um dos portos seguros dos investidores, os juros da dívida portuguesa foram empurrados para máximos de 10 meses. O perfil de risco de Portugal pouco se alterou nos últimos tempos e, para acompanhar os juros dos pares, os investidores começam naturalmente a exigir mais para deter dívida nacionais. Aliás, o prémio de risco face à dívida americana e alemã está inclusivamente a subir nas últimas sessões.

E isto acontece numa altura em que a Zona Euro começa a discutir o timing e as condições da retirada do plano de compras do setor público do Banco Central Europeu (BCE), que tem servido para manter controlados os juros da dívida da periferia e para aniquilar qualquer rentabilidade da dívida dos países core da região da moeda única.

Na última reunião de política monetária, Mario Draghi sublinhou que não está prevista uma saída abrupta do banco central do mercado, tendo deixado um claro sinal de que o indesejável tapering surgirá a partir do segundo trimestre de 2017, quando o crescimento económico e a inflação dão ainda sinais tímidos de retoma.

"Embora se possa observar um certo grau de contágio do nível de incerteza provocado pela eleição de Donald Trump e subida das expectativas de taxas de juro nos EUA, a Europa tem fatores domésticos que também contribuem para a subida do prémio de risco europeu, nomeadamente a aproximação do referendo italiano e o qual poderá resultar em instabilidade política em Itália.”

Uma estimativa do Banco de Portugal de dezembro de 2015, sugeria que, sem o plano do BCE, as yields portuguesas estariam 2,7 pontos percentuais mais altas do que na altura, um número bastante revelador do impacto que a saída de cena do BCE terá nos mercados obrigacionistas da Zona Euro.

“A minha maior preocupação com os mercados financeiros tem a ver com o BCE e quando é que vai começar a retirar os estímulos”, dizia Anne Leclerq, responsável pelo Tesouro belga, à Bloomberg. “Há um risco de um selloff [vendas generalizadas] sobretudo nos títulos de longo prazo”, acrescenta.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Chegou ao fim a era dos juros baixos das obrigações?

{{ noCommentsLabel }}